Six années durant, le monde a opéré sur l’idée que les banques centrales soient parvenues à régler les problèmes à l’origine de la crise de 2008.

Tous les arguments venus défendre cette idée défient le bon sens. Un élève de CP pourrait deviner qu’il est impossible de régler un problème d’endettement en contractant davantage de dette. Si l’endettement représentait un problème avant 2008… il est impossible que la situation soit meilleure aujourd’hui. Après tout, nous avons ajouté 10 trillions de dollars de dette au système américain.

De la même manière, tout individu doté d’une cervelle en état de fonctionner pourrait vous expliquer qu’une bande de spécialistes sans la moindre expérience du monde réel, qui n’ont jamais lancé d’entreprise ou créé le moindre emploi, ne peuvent pas « sauver » l’économie. Très peu des gouverneurs de la Fed ont un jour ne serait-ce que géré une banque. Et pourtant, ils sont à la charge du système bancaire.

Il se trouve en revanche que des quantités colossales de monnaie dépendent de l’illusion de l’omniscience des banques centrales. C’est pourquoi les banques, les politiciens et les médias sont contents de la promouvoir. Nous pourrions facilement dire que l’ensemble du capital et du pouvoir détenus par ceux qui se trouvent au sommet de l’économie dérive de cette fiction.

Il n’est donc pas surprenant que personne n’admette les faits : la Fed et les autres banques centrales n’ont non seulement aucune idée de la manière dont régler le problème, elles n’ont aussi aucune raison de le faire.

Voici ce que nous savons:

1) Le VRAI problème du système financier est la bulle sur les obligations. En 2008, au début de la crise, elle représentait 80 trillions de dollars. Elle représente aujourd’hui plus de 100 trillions de dollars.

2) Le marché des produits dérivés qui utilise ces obligations en tant que collatéral représente plus de 555 trillions de dollars.

3) Une majorité des grosses corporations internationales, des gouvernements souverains et des municipalités ont eu recours aux produits dérivés pour dissimuler leurs revenus et leurs dettes. Personne ne sait jusqu’à quel degré ils ont pu aller, mais puisque 20% des directeurs financiers de corporations ont admis avoir manipulé les revenus de leur entreprise par le passé, il se peut que cette pratique soit extrêmement répandue.

4) L’effet de levier des corporations est plus élevé aujourd’hui qu’il ne l’était en 2007. Comme l’a récemment soulevé Stanley Druckenmiller, en 2007, les obligations des corporations représentaient 3,5 trillions de dollars… Aujourd’hui, elles représentent 7 trillions de dollars, ou près de la moitié du PIB des Etats-Unis.

5) L’effet de levier des banques centrales est aujourd’hui supérieur ou égal à celui de Lehman Brothers juste avant son implosion. La Fed a un effet de levier de 78 pour un. Celui de la BCE est de plus de 26 pour un. Celui de Lehman Brothers était de 30 pour un.

6) Les banques centrales n’ont aucune idée de la manière dont mettre fin à leurs stratégies. Janet Yellen était inquiète de ne pouvoir y mettre fin alors que les bilans de la Fed s’élevaient à 1,3 trillions de dollars. Ils sont aujourd’hui de plus de 4,5 trillions de dollars.

Nous avançons tout droit vers une nouvelle crise qui sera exponentiellement plus grave que celle de 2008. Les banques centrales du monde ont parié les économies du monde sur le fonctionnement de leurs théories. Et elles n’ont pas fonctionné. Tout ce qu’elles ont fait, c’est dresser la scène pour l’arrivée d’une crise pire encore, qui verra des nations entières sombrer dans la banqueroute.

Ce processus commence déjà à se développer dans certains pays.

En janvier 2015, la Banque nationale suisse, face au programme de QE lancé par la BCE, a dû faire un choix : imprimer d’énormes quantités de monnaie pour défendre la cheville du franc à l’euro, ou briser cette cheville.

Elle a pris la décision de la briser. En une seule journée, la banque centrale a perdu l’équivalent de 10 à 15% du PIB suisse. Et le franc a gagné de la valeur… dans un pays dont 54% du PIB est basé sur les exportations.

Une autre banque à avoir perdu le contrôle est la Banque populaire de Chine.

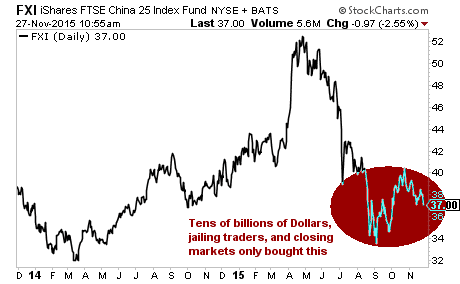

Dans une économie en chute libre (le PIB chinois gagne 3% par an, au mieux), les bulles sur l’immobilier et sur les actions ont explosé simultanément. Les régulateurs chinois ont opté pour une offensive : interdiction des ventes à découvert et arrestations des vendeurs à découvert, gel des marchés, et injection de dizaines de milliards de dollars par jour dans l’économie.

Malgré cela, les actions chinoises continuent de plonger. Et l’économie du pays de remonte pas.

C’est maintenant au tour de la BCE de perdre les pédales.

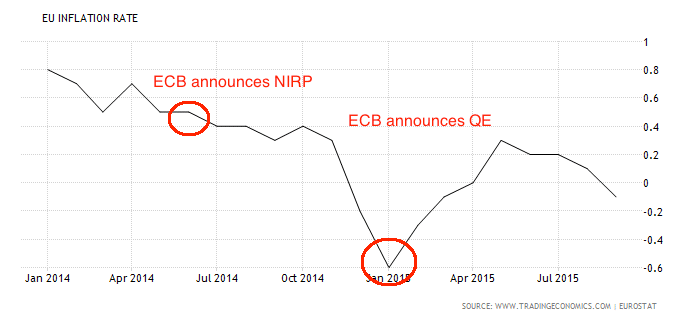

Elle a annoncé des taux d’intérêt négatifs en juin 2014. A l’époque, l’inflation était de 0,5% en Union européenne. En janvier 2015, elle était de -0,6%.

C’est alors que la BCE a annoncé son propre programme de QE (chose que la législation de l’Union européenne qualifie d’illégale). Le résultat ? Six mois de reprise de l’inflation, puis une nouvelle chute. Nous sommes de retour en territoire déflationniste. C’est pourquoi Mario Draghi a récemment proposé de renforcer le QE.

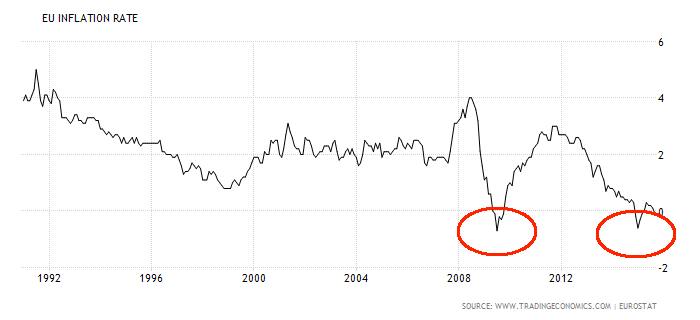

Pour vous faire une idée du désastre, le record à la baisse du taux d’inflation enregistré en janvier 2015 était égal au taux d’inflation de 2008-09.

Pour dire les choses autrement, malgré les taux d’intérêt négatifs, le taux d’inflation européen a atteint des niveaux associés au pire effondrement économique en plus de 80 ans. Pas étonnant que la BCE soit terrifiée.

Le fait est que malgré l’opinion publique, il existe bel et bien des problèmes trop importants pour être laissés entre les mains des banques centrales. Nous l’avons vu en Suisse et en Chine, et le voyons aujourd’hui en Europe. D’autres pays seront bientôt touchés.

Nous allons tout droit vers un effondrement du marché boursier.

Les investisseurs les plus avisés se préparent dès aujourd’hui. La correction de septembre n’était qu’un échauffement. Le véritable effondrement arrivera très bientôt.

Source: 24hgold

Laissez un commentaire Votre adresse courriel ne sera pas publiée.

Veuillez vous connecter afin de laisser un commentaire.

Aucun commentaire trouvé